Las pensiones y las tablas de mortalidad

El objeto de esta nota es aclarar en algo el tema del cálculo de pensiones y la tabla de mortalidad. Esta tabla sirve para contemplar las probabilidades de supervivencia de un jubilado y jubilada promedio en el cálculo de sus pensiones. Esto es necesario porque no se sabe cuántos años vivirá cada persona desde el momento que se jubila (a los 65 años). Es cierto que actualmente la SBS usa una tabla que llega hasta la edad de 110 años y que es en realidad una tabla para la población chilena, adoptada a su vez de la población de EEUU. Pero estas solo nos indican probabilidades y no tienen la intención de ser certeras para cada caso particular sino para jubilados promedio. No obstante, en Perú sí hay una tabla de mortalidad hecha con datos de jubilados peruanos la cual es actualmente usada por la ONP para el cálculo de las reservas del SNP (ver la RM 146-2007-EF/15). Las compañías de seguro usan la tabla de la SBS para el cálculo de sus reservas pero al momento de ofrecer rentas vitalicias pueden usar sus propios estimados de acuerdo a la experiencia observada en siniestros.

El tema que ha levantado revuelo es el del caso del Retiro Programado, y está bien que así sea, pues el SPP ya está generando una masa importante de pensionistas, y personas próximas a jubilarse que demandan mejor y más información. La idea del Retiro Programado es que el fondo acumulado lo sigue manejando la AFP y te va pagando una pensión mensual según las probabilidades de supervivencia de la tabla de mortalidad y una tasa de interés técnico. Cada ano, el valor de la pensión se recalcula para reflejar la evolución de la mortalidad. Con el Retiro Programado, el jubilado sigue siendo dueño de su fondo y si muere este puede convertirse en herencia si no hay beneficiarios directos. En cambio, en la renta vitalicia, uno cede sus fondos a la cía. de seguros y esta a cambio entrega una pensión mensual de por vida. Obviamente, si uno fallece relativamente pronto después de la jubilación, es la cía. de seguros la que hará un gran negocio, pero si uno sobrevive muchos años, es uno mismo el que hará un buen negocio.

Me parece que el error esta en tratar al Retiro Programado como si fuera una suerte de renta vitalicia. Es entendible que se usen probabilidades de vida en la R. Vitalicia pues la idea de las aseguradoras es ganar con las diferencias en mortalidad de sus asegurados, pero la lógica debería ser otra con el Retiro Programado pues la AFP no se apropia de los fondos de la cuenta sino que los “retiene” para el beneficiario o para los herederos. Obviamente, uno debería tener más capacidad de maniobra para decidir si quiere que le retengan sus fondos para dejar herencia o si quiere tener una pensión mas grande.

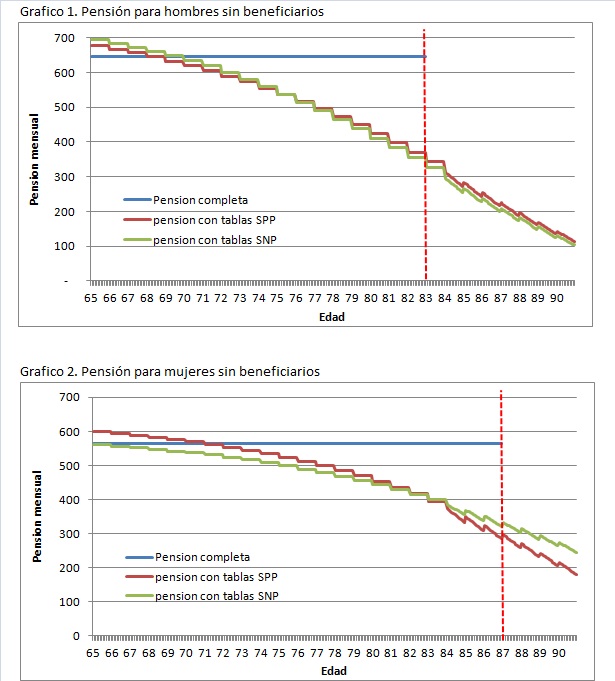

Según la tabla de mortalidad de la SBS, un hombre de 65 años puede vivir hasta los 83, y una mujer de la misma edad puede llegar hasta los 87 años. Si el Retiro Programado cambiase a un producto financiero concebido para que la pensión alcance hasta esas edades esperadas de sobrevivencia, entonces el jubilado tendría una pensión fija desde que se jubila hasta que muere exactamente a la edad esperada. Los gráficos siguientes muestran tal ejercicio para el caso de un afiliado con un fondo inicial (CIC) de S/100,000 y una tasa de interés técnico y de rentabilidad del fondo igual a 4% anual. Con un producto como el mencionado, un hombre siempre cobraría una pensión de S/644 y consumiría totalmente sus fondos, pero con la fórmula actual del SPP esta pensión empezaría en S/. 679 y terminaría en S/.371 a los 83 años de edad. El problema es que a la muerte del jubilado quedarían S/.24,000 (24%!) de su fondo original sin usar pero a repartir entre sus herederos.

Puede que el jubilado este conforme con dejar esa herencia, pero puede también que prefiera disfrutar el mismo de sus fondos, con una mayor pensión, en lugar de dejarlos como herencia. Ahora bien, si el jubilado vive más allá de la edad esperada de muerte, entonces ya no habrían recursos en su cuenta para pagarle nada. No obstante, el producto propuesto puede mejorarse si se le hace pagar al individuo, al inicio de la jubilación o durante el periodo de la misma, una prima por riesgo de alta longevidad. Esta prima podría ser pagada, por ejemplo, a la ONP. La ONP recibiría estos recursos y pagaría una pensión mínima apenas el jubilado sobrepase la edad esperada de vida y ya no cuente con recursos en su fondo. Esta me parece una mejor idea que permitir el retiro indiscriminado de fondos al momento de jubilarse, y puede también disciplinar a las aseguradoras para que ofrezcan mejores rentas vitalicias.

Graficos